首席战略官兼特许金融分析师邓肯·拉蒙特

投资者可能需要重新思考他们先入为主的价值投资理念。

今年年初至5月24日,美国价值股领涨成长股21%,但究竟是什么推动市场轮动?

这可能部分是由于债券收益率的大幅上升。其中,10年期美国国债收益率从今年年初的1.51%大幅上升至5月底的2.85%。因为成长股的未来现金流很容易受到折现率变化的影响,所以这类股票被降级了。

然而,一个相对被忽视的因素是,传统的价值股指数仍然集中在防御型板块,这些板块通常受益于滞涨。

所以价值型投资并不像人们想的那样,不会只买金融、能源等周期性行业的公司。事实上,这些行业只占MSCI美国价值指数市值的24%。

现实中,无论是价值指数还是成长指数,它们所包含的企业都不会永远不变。随着成长型企业逐渐成熟,可能会因为估值的压力而脱离成长股的行列。

同样,当低估值的公司开始吸引投资者的注意力时,他们也可能因为估值上升而离开价值股的行列。

现值投资是一种防御性策略。

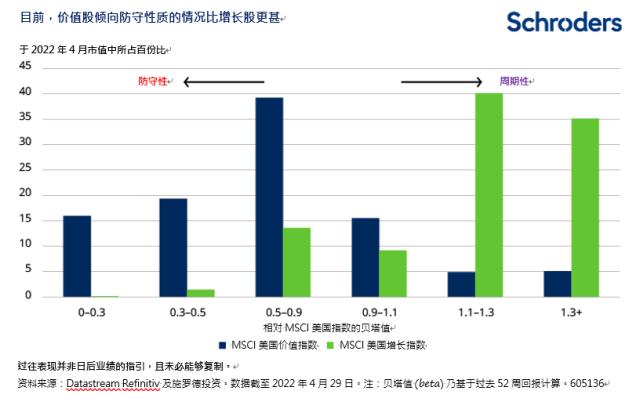

防御性股票的市场贝塔通常低于1,这意味着当指数下跌时,它们将跑赢市场。

相反,周期性股票的市场贝塔通常高于1,这意味着当指数下跌时,它们将落后于市场。

虽然将价值投资与周期性企业相提并论的现象相当普遍,但美国股市的“廉价股”大多不是周期性股票,而是倾向于防御性的。

例如,在MSCI美国价值指数的市值中,75%的企业在股票层面的市场beta小于0.9。相比之下,MSCI美国增长指数中的低贝塔公司仅占市值的15%。

2009年,在价值股的整体市值中,约有41%的企业市场贝塔低于0.9,而44%的企业市场贝塔高于1.1。

换句话说,投资者不应该假设价值型投资的周期性永远不变,这一点被目前的市场情况更加明确地证实了。

展望未来,任何对未来投资表现的预测都应该考虑到这一经济变化。

放弃

如果上述证券仅供参考,它们不构成任何投资或撤资建议。

本文件仅供参考,无意作为任何宣传材料。本文件不应被视为提供投资意见或建议。本文包含的观点或判断可能会发生变化。本文中的数据被认为是可靠的,但施罗德投资管理有限公司不保证其完整性或准确性。

涉及投资风险。过去的表现不一定是未来表现的指南。你要注意,投资价值可跌可涨,没有保证。汇率变化可能会导致海外投资的价值上升或下降。新兴市场和发展中落后市场的证券投资所涉及的风险,详见基金招募说明书。

本文档中包含的数据仅供参考,不构成任何投资产品的招揽和销售。感兴趣的投资者应该注意,这些投资涉及市场风险,因此应将其视为长期投资。

衍生品有风险,所以应该只适合有经验的投资者。

该基金由香港证监会批准,但其批准资格并不代表其被正式推荐。

本文件包含的信息仅提供给根据中国银行业监督管理委员会的相关规定投资于中华人民共和国商业银行发行的理财产品的中华人民共和国投资者。投资者在投资本文件提及的任何项目之前,应仔细阅读相关文件,如有必要,请通过中华人民共和国相关商业银行和/或其他专业顾问寻求专业建议。

本文件由施罗德投资管理有限公司发布,其网站未经香港证监会审核。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。