很多投资者朋友担心四季度债市调整,或者有一种“一到年底,债基波动就比较大”的感觉,主要原因或在于去年四季度那轮波动带来的“后遗症”。

那么,四季度的债市调整概率真的更高吗?

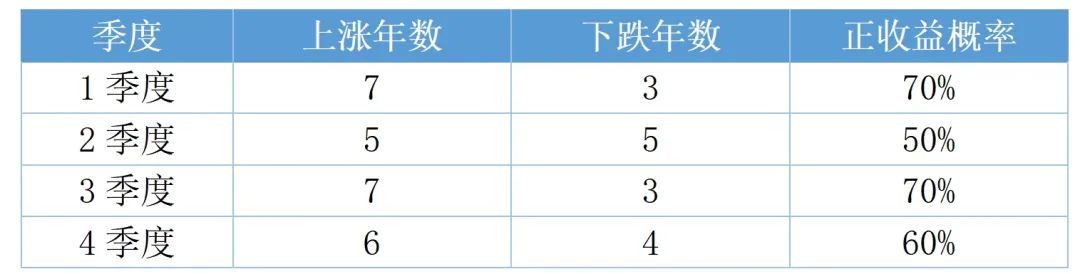

小编简单统计了一下2013年以来至2022年12月底,共计10年,每个季度中债-综合净价指数的涨跌幅情况。结果如下:

数据上看,过去10年,1季度、3季度债市正收益概率略高,4季度的正收益概率略高于2季度的。但客观上来说,行情的涨跌并没有呈现非常明显的季节性特征,大体上仍然是对半分的概率。事实上,我们也会发现,今年前三个季度中债-综合净价指数的涨跌幅数据也几乎与历史数据没啥一致性。

可见,债市的涨跌并不具备所谓的“日历效应”,历史数据更不足以预示未来同期市场的表现。换而言之,今年四季度的债市表现更取决于当下的综合因素,而非复刻去年四季度的走势。

02

如何面对债基的近期波动?

很多投资者购买债基或债类组合的初心,是期待获得一份平稳的投资回报。

短期来看,近期市场调整确实使得债基有所回撤。但相较于本轮债市的波动,债基的表现明显要好很多。据Wind 数据,8月25日至10月13日,中长债基平均收益率-0.08%,短债基金平均收益率0.1%,原因便在于债基具有稳健的票息收益以及上周我们聊到的杠杆收入,从而对由债券价格带来的损失进行修复。

而中长期来看,国内债基的稳健性在全球大类资产中都可谓一枝独秀!据Wind 数据统计,2017年以来,除国内债券外,全球大类资产年度收益无不涨跌互现,全球债券甚至最高跌14%。相较而言,国内债券不仅年年正收益,近几年收益最高峰也能达到8%,怎能不被“温柔以待”呢?

Wind全球主要大类资产历史表现

最后说说市场吧。近期债市波动的主要原因,或仍在于国内经济基本面修复预期的推动以及资金面偏紧所致。但从货币政策稳健基调和经济复苏力度温和来看,债市风险正在逐步释放。

有兴趣的朋友可以多关注一些三季度的经济金融等数据进行参考。但作为资产配置压舱石的债基,中长期的配置价值依旧显著。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。